1 – RETENÇÕES PARA PAGAMENTOS A PESSOAS JURÍDICAS

INSS – RETENÇÃO NA FONTE

Considerações sobre a diferença de cessão de mão de obra e empreitada:

Cessão de mão de obra: é a colocação à disposição de empresa contratante, em suas dependências ou na de terceiros, de trabalhadores que realizem serviços contínuos, relacionados ou não com sua atividade fim, quaisquer que sejam a natureza e a forma de contratação, inclusive por meio de trabalho temporário nos termos da lei 6.019/74;

Serviços contínuos: São aqueles que constituem necessidade permanente da contratante, que se repetem periódica ou sistematicamente, ligados ou não a sua atividade fim, ainda que sua execução seja realizada de forma intermitente ou diferentes trabalhadores.

Empreitada: é a execução, contratualmente estabelecida, de tarefa, de obra ou de serviço, por preço ajustado, com ou sem fornecimento de material ou uso de equipamentos, que podem ou não ser utilizados, realizadas nas dependências da empresa contratante, nas de terceiros, ou nas da empresa contratada, tendo como objeto em resultado pretendido.

INSS – serviços sujeitos à retenção na cessão de mão-de-obra e na empreitada.

Estão sujeitas à incidência do inss na fonte, à alíquota de 11% (onze por cento), as importâncias pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas, os serviços a seguir indicados:

Observarem que existem serviços sujeitos a redução da base de calculo, os quais deverão ser consultados, visto serem diversas situações principalmente quando vinculadas à construção civil e aplicação de equipamentos, maquinas, materiais e veículos.

Vencimento: dia 02 do mês seguinte a retenção.

Documento de recolhimento: GPS

Código de recolhimento: 2631

Limpeza, conservação ou zeladoria: que constituam em varrição, lavagem, encerramento, desinfecção, desentupimento, dedetização ou em outros serviços destinados a manter a higiene, o asseio ou a conservação de praias, jardins, rodovias, monumentos, edificações, dependências, logradouros, vias públicas, pátios ou áreas de uso comum;

Vigilância ou segurança: que tenham por finalidade a garantia de integridade física de pessoas ou a preservação de bens patrimoniais;

Construção civil: construção civil, que envolvam a construção, a demolição, a reforma ou o acréscimo de edificações ou de qualquer benfeitoria agregada ao solo ou subsolo, obras complementares que se integrem a esse conjunto, tais como a reparação de jardins ou passeios, a colocação de grades ou de instrumentos de recreação, de urbanização ou de sinalização de rodovias ou de vias públicas;

Natureza rural: que se constituam em desmatamento, lenhamento, aração ou gradeamento, capina, colocação ou reparação de cercas, irrigação, adubação, controle de pragas ou de ervas daninhas, plantio, colheita, lavagem, limpeza, manejo de animais, tosquia, inseminação, castração, marcação, ordenhamento, embalagem ou extração de produtos de origem animal ou vegetal, bem como a industrialização rudimentar definida no inciso v do art. 247;

Digitação: digitação, que compreendam a inserção de dados em meio informatizado por operação de teclados ou de similares;

Preparação de dados para processamento: executados com vistas a viabilizar ou a facilitar o processamento de informações tais como o escaneamento manual ou a leitura ótica.

INSS – serviços sujeitos à retenção na cessão de mão-de-obra

Vencimento: dia 20 do mês seguinte a retenção.

Documento de recolhimento: GPS

Código de recolhimento: 2631

- Acabamento: que envolvam a conclusão, o preparo final ou a incorporação das últimas partes ou dos componentes de produtos, para o fim de colocá-los em condição de uso;

- Embalagem: relacionados com o preparo de produtos ou de mercadorias visando à preservação ou à conservação de suas características para transporte ou guarda;

- Acondicionamento: compreendendo os serviços envolvidos no processo de colocação ordenada dos produtos quando do seu armazenamento ou transporte, a exemplo de sua colocação em palets, empilhamento, amarração, entre outros;

- Cobrança: que objetivem o recebimento de quaisquer valores devidos à empresa contratante, ainda que executados periodicamente;

- Coleta ou reciclagem de lixo ou de resíduos: que envolvam a busca, o transporte, a separação, o tratamento ou a transformação de materiais inservíveis ou resultantes de processos produtivos, exceto quando realizados com a utilização de equipamentos tipo containeres ou caçambas estacionárias;

- Copa: que envolvam a preparação, o manuseio e a distribuição de todo ou de qualquer produto alimentício;

- Hotelaria: que concorram para o atendimento ao hóspede em hotel, pousada, paciente em hospital, clínica ou em outros estabelecimentos do gênero;

- Corte ou ligação de serviços públicos: que tenham como objetivo a interrupção ou a conexão do fornecimento de água, de esgoto, de energia elétrica, de gás ou de telecomunicações;

- Distribuição: que se constituam em entrega, em locais predeterminados, ainda que em via pública, de bebidas, de alimentos, de discos, de panfletos, de periódicos, de jornais, de revistas ou de amostras, entre outros produtos, mesmo que distribuídos no mesmo período a vários contratantes;

- Treinamento e ensino: assim considerado o conjunto de serviços envolvidos na transmissão de conhecimentos para a instrução ou para a capacitação de pessoas;

- Entrega de contas e de documentos: que tenham como finalidade fazer chegar ao destinatário documentos diversos tais como conta de água, conta de energia elétrica, conta de telefone, boleto de cobrança, cartão de crédito, mala direta ou similares;

- Ligação de medidores: que tenham por objeto a instalação de equipamentos destinados a aferir o consumo ou a utilização de determinado produto ou serviço;

- Leitura de medidores: aqueles executados, periodicamente, para a coleta das informações aferidas por esses equipamentos, tais como a velocidade (radar), consumo de água, de gás ou de energia elétrica;

- Manutenção de instalações: de máquinas ou de equipamentos, quando indispensáveis ao seu funcionamento regular e permanente e desde que mantida equipe à disposição da contratante;

- Montagem que envolva a reunião sistemática: conforme disposição predeterminada em processo industrial ou artesanal, das peças de um dispositivo, de um mecanismo ou de qualquer objeto, de modo que possa funcionar ou atingir o fim a que se destina;

- Operação de máquinas: de equipamentos e de veículos relacionados com a sua movimentação ou funcionamento envolvendo serviços do tipo manobra de veículo, operação de guindaste, painel eletro-eletrônico, trator, colheitadeira, moenda, empilhadeira ou caminhão fora-de-estrada;

- Operação de pedágio ou de terminal de transporte: que envolvam a manutenção, a conservação, a limpeza ou o aparelhamento de terminal de passageiros terrestre, aéreo ou aquático, de rodovia, de via pública, e que envolvam serviços prestados diretamente aos usuários;

- Operação de transporte de passageiros: inclusive nos casos de concessão ou de subconcessão, envolvendo o deslocamento de pessoas por meio terrestre, aquático ou aéreo;

- Portaria, recepção ou ascensorista: realizados com vistas ao ordenamento ou ao controle do trânsito de pessoas em locais de acesso público ou à distribuição de encomendas ou de documentos;

- Recepção, triagem ou movimentação: relacionados ao recebimento, à contagem, à conferência, à seleção ou ao remanejamento de materiais;

- Promoção de vendas ou de eventos: que tenham por finalidade colocar em evidência as qualidades de produtos ou a realização de shows, de feiras, de convenções, de rodeios, de festas ou de jogos;

- Secretaria e expediente: quando relacionados com o desempenho de rotinas administrativas;

- Saúde: quando prestados por empresas da área da saúde e direcionados ao atendimento de pacientes, tendo em vista avaliar, recuperar, manter ou melhorar o estado físico, mental ou emocional desses pacientes;

- Telefonia ou de telemarketing:que envolvam a operação de centrais ou de aparelhos telefônicos ou de tele-atendimento.

ISS – SERVIÇOS SUJEITOS A RETENÇÃO NA FONTE.

São responsáveis pela retenção e recolhimento do iss na fonte os tomadores e contratantes, bem como intermediadores na contratação de serviços e o tomador, ou intermediário de serviços provenientes do exterior do país, ou cuja prestação tenha iniciado no exterior do país, ou a pessoa jurídica ainda que imune ou isenta tomadora ou intermediária dos seguintes serviços:

Obs. as retenções a seguir deverão ser adotadas para contratações de pessoas jurídicas e físicas.

Vencimento: (de acordo com o município onde foi prestado o serviço)

Documento de recolhimento: (com o documento de arrecadação do município onde foi prestado o serviço, do tomador)

Código de recolhimento: (de acordo com o município onde foi prestado o serviço).

- Locação e cessão de andaimes, palcos, coberturas e outras estruturas de uso temporário;

- Execução, por administração, empreitada ou subempreitada, de obras de construção;

- Demolição;

- Reparação, conservação e reforma de edifícios, entradas, pontes, portos e congêneres (exceto o fornecimento de mercadorias produzidas pelos prestadores de serviços, que fica sujeito ao ICMS);

- Varrição, coleta, remoção, incineração, tratamento, reciclagem, separação e conservação de vias e logradouros públicos, imóveis, chaminés, piscinas, parques, jardins e similares.

- Limpeza, manutenção e conservação de vias e logradouros públicos, imóveis, chaminés, piscinas, parques, jardins e congêneres.

- Controle e tratamento de afluentes de qualquer natureza e de agentes físicos, químicos e biológicos;

- Florestamento, reflorestamento, semeadura, adubação e congêneres;

- Escoramento, contenção de encostas e serviços congêneres;

- Acompanhamento e fiscalização da execução de obras de engenharia, arquitetura e urbanismo;

- Vigilância, segurança ou monitoramento de bens e pessoas;

- Fornecimento de mão de obra, mesmo em caráter temporário, contratados pelo prestador de serviço;

- Planejamento, organização e administração de feiras, exposições, congressos e congêneres.

- Os serviços relacionados abaixo a elas prestados dentro do território do município de São Paulo por prestadores de serviços estabelecidos fora do município de São Paulo:

- Decoração e jardinagem, inclusive corte e poda de árvore;

- Serviços de transporte de natureza municipal, executados por prestador estabelecido fora do município.

IMPOSTO DE RENDA – RETENÇÃO NA FONTE.

1) Estão sujeitas à incidência do imposto na fonte, à alíquota de 1,5% (um e meio por cento), as importâncias pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas, civis ou mercantis, pela prestação de serviços caracterizadamente de natureza profissional, os serviços a seguir indicados:

Lista de profissionais:

- Administração de bens ou negócios em geral (exceto consórcios ou fundos mútuos para aquisição de bens);

- Advocacia;

- Análise clínica laboratorial;

- Análises técnicas;

- Arquitetura;

- Assessoria e consultoria técnica (exceto o serviço de assistência técnica prestado a terceiros e concernente a ramo de indústria ou comércio explorado pelo prestador do serviço);

- Assistência social;

- Auditoria;

- Avaliação e perícia;

- Biologia e biomedicina;

- Cálculo em geral;

- Consultoria;

- Contabilidade;

- Desenho técnico;

- Economia;

- Elaboração de projetos;

- Engenharia (exceto construção de estradas, pontes, prédios e obras assemelhadas);

- Ensino e treinamento;

- Estatística;

- Fisioterapia;

- Fonoaudióloga;

- Geologia;

- Leilão;

- Medicina (exceto a prestada por ambulatório, banco de sangue, casa de saúde, casa de recuperação ou repouso sob orientação médica, hospital e pronto-socorro);

- Nutricionismo e dietética;

- Odontologia;

- Organização de feiras de amostras, congressos, seminários,

- Simpósios e congêneres;

- Pesquisa em geral;

- Planejamento;

- Programação;

- Prótese;

- Psicologia e psicanálise;

- Química;

- Radiologia e radioterapia;

- Relações públicas;

- Serviço de despachante;

- Terapêutica ocupacional;

- Tradução ou interpretação comercial;

- Urbanismo;

- Veterinária.

Vencimento: O período para recolhimento é MENSAL. Os valores retidos no mês deverão ser recolhidos de forma CENTRALIZADA, pelo estabelecimento MATRIZ da pessoa jurídica (tomador), até o ÚLTIMO DIA ÚTIL do primeiro decêndio do mês subseqüente ao mês de ocorrência de fatos geradores.

Documento de Recolhimento: Darf

Código de Darf: 1708

2) Estão sujeitos à incidência do imposto na fonte à alíquota de 1,0% (um por cento) os rendimentos pagos ou creditados por pessoas jurídicas a outras pessoas jurídicas civis ou mercantis pela prestação de serviços de:

• Limpeza, conservação, segurança, vigilância e por locação de mão-de-obra.

Vencimento: O período para recolhimento é MENSAL. Os valores retidos no mês, deverão ser recolhidos de forma CENTRALIZADA, pelo estabelecimento MATRIZ da pessoa jurídica (tomador), até o dia 20 do mês subseqüente ao mês de ocorrência de fatos geradores.

Código do Darf: 1708

3) Estão sujeitas à incidência do imposto na fonte, à alíquota de 1,5% (um e meio por cento), as importâncias pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas:

• A título de comissões, corretagens ou qualquer outra remuneração pela representação comercial ou pela mediação na realização de negócios civis e comerciais;

• Obs: no caso de serviços de propaganda e publicidade, exclui-se da base de cálculo as importâncias pagas diretamente ou repassadas a empresas de rádio e televisão, jornais e revistas, atribuída à pessoa jurídica pagadora e à beneficiária responsabilidade solidária pela comprovação da efetiva realização dos serviços;

• O imposto descontado na forma desta seção será considerado antecipação do devido pela pessoa jurídica.

Vencimento: O período para recolhimento é MENSAL.

Documento de recolhimento: Darf

Código de recolhimento: 8045

4) Estão sujeitas à incidência do imposto na fonte à alíquota de 1,5% (um e meio por cento) as importâncias pagas ou creditadas por pessoas jurídicas a:

Cooperativas de trabalho, associações de profissionais ou assemelhadas, relativas a serviços pessoais que lhes forem prestados por associados destas ou colocados à disposição.

Vencimento: O período para recolhimento é MENSAL.

Os valores retidos no mês, deverão ser recolhidos de forma CENTRALIZADA, pelo estabelecimento MATRIZ da pessoa jurídica (tomador), até o 20 dia do mês subseqüente ao mês de ocorrência de fatos geradores.

Documento de Recolhimento: Darf

Código de Darf: 1708

Pis/Cofins/CSLL – Retenção na fonte

Estão sujeitas à incidência do Pis/Cofins/CSLL, à alíquota de 4,65% (quatro inteiros e sessenta e cinco décimos por cento) as importâncias pagas ou creditadas por pessoas jurídicas a outras pessoas jurídicas, civis ou mercantis, pela prestação de serviços caracterizadamente de natureza profissional, os mesmos serviços da lista anterior acrescido ainda dos serviços a seguir:

- Limpeza;

- Conservação;

- Segurança;

- Vigilância;

- Locação de mão de obra;

- Factoring.

Excluído ainda dos serviços a seguir:

- Representação comercial;

- Corretagem;

- Propaganda e publicidade

Período de Apuração: QUINZENAL

Data de Vencimento: Último dia útil da quinzena subseqüente à aquela quinzena em que houver ocorrido o pagamento à pessoa jurídica fornecedora dos serviços

Documento de recolhimento: Darf

Código de recolhimento: 5952 (se recolhido em conjunto Pis/Cofins/CSLL)

Caso o contratado apresente instrumento de suspensão de algum dos tributos (Pis/Cofins/CSLL), os demais deverão ser recolhidos em códigos separados nos mesmos vencimentos conforme a seguir:

– Pis – 5979 – 0,65%

– Cofins – 5960 – 3,00%

– CSLL – 5987 – 1,00%

Lembramos que as guias de GPS e DARF, para preenchimento e recolhimento dos tributos mencionados nesta Cartilha, deverão ser preenchidos por nossos clientes em nosso site, na função “Guias ON LINE”, com exceção do ISS que deverá ser recolhido com documento dos próprios municípios, (temos somente o de São Paulo no site).

Este material destina-se somente aos pagamentos efetuados de pessoas jurídicas a outras pessoas jurídicas, (com exceção ao ISS), as demais informações sobre Retenções de INSS e IRRF para pessoas físicas encontram-se no material de Retenções para Pagamentos à Pessoa Física a seguir.

2 – RETENÇÕES PARA PAGAMENTOS À PESSOA FÍSICA

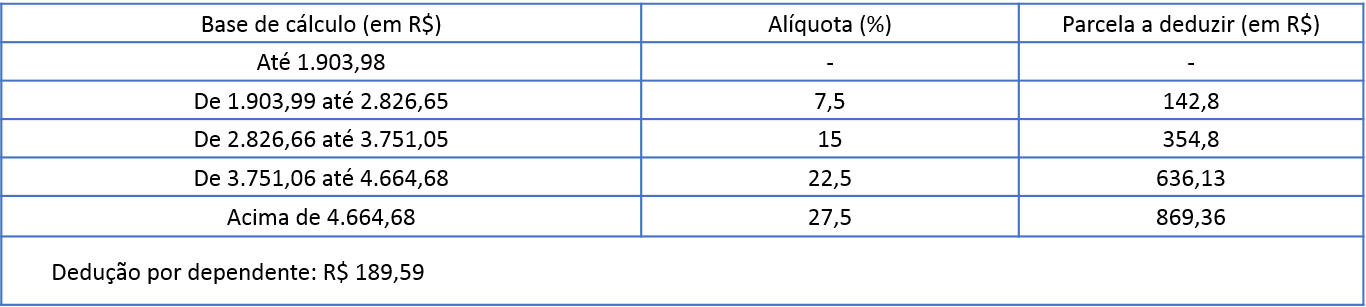

Quando pagadores empresas (pessoas jurídicas) efetuam quaisquer pagamentos à Pessoas Físicas, sejam elas autônomas, empregados, avulsos, contratados ou outros, devemos proceder a retenção de IRRF (Imposto de Renda Retido na Fonte), utilizando a Tabela do Imposto de Renda – Pessoa Física, bem como o INSS na Fonte (11%).

A seguir faremos um cálculo de como utilizar a Tabela, os vencimentos e códigos a utilizar no DARF.

Tabela para Retenção do Imposto de Renda – IRRF

Rendimentos pagos a Pessoa Física – Tabela Progressiva ano-calendário de 2017.

Deduções:

I – as importâncias pagas em dinheiro a título de pensão alimentícia em face das normas do Direito de Família, quando em cumprimento de decisão judicial ou acordo homologado judicialmente, inclusive arestação de alimentos provisionais;

II – a quantia de R$ 189,59 (cento e oitenta e nove reais e cinquenta centavos) por dependente;

III – as contribuições para a Previdência Social da União, dos Estados, do Distrito Federal e dos Municípios;

IV – as contribuições para entidade de previdência complementar domiciliada no Brasil e para o Fundo de Aposentadoria Programada Individual (Fapi), cujo ônus tenha sido do contribuinte, destinadas a custear benefícios complementares assemelhados aos da Previdência Social, cujo titular ou quotista seja trabalhador com vínculo empregatício ou administrador e seja também contribuinte do regime geral de previdência social;

V – o valor de até R$ 1.868,22 (Hum mil, oitocentos e sessenta e oito reais e vinte e dois centavos) correspondente à parcela isenta dos rendimentos provenientes de aposentadoria e pensão, transferência para a reserva remunerada ou reforma pagos pela Previdência Social da União, dos Estados, do Distrito Federal e dos Municípios, por qualquer pessoa jurídica de direito público interno, ou por entidade de previdência complementar, a partir do mês em que o contribuinte completar 65 anos de idade.

– Para contratação de Pessoas Físicas SEM Vínculo Empregatício…………….0588

– Para contratação de EMPREGADOS (Folha de Pagamento)……………………0561

– Para Pagamento de Aluguéis à Pessoas Físicas……………………………………..3208

(no exemplo utilizaremos o código 0588).

4) Bases de Cálculos Reduzidas (IRRF) :

Excepcionalmente na Contratação de Pessoas Físicas para Transportes com Veículo Próprio, a Base de Cálculo será de:

– 40% para transporte de CARGAS

– 60% para transporte de PASSAGEIROS.

5) Comentários Gerais:

A retenção do IRRF descontado e não recolhido através do DARF, implica em graves penalidades fiscais, muita atenção.

O INSS retido deverá ser informado até o dia 25 junto com os dados da Folha de Pagto, para inclusão da retenção na guia de GPS da empresa, que também terá de arcar com 20% como encargo próprio de INSS (parcela da empresa).